Стратегия форекс "Святая чаша Грааля”

Стратегия торговли на финансовых рынках "Святая чаша Грааля”

Если вы уже торгуете какое-то время на форекс, Вы наверняка не раз слышали о таком термине – "покупка Чаши Грааля” и "продажа Чаши Грааля". Иногда "покупку Чаши Грааля” так же называют "впадина", при этом подразумевают то место, где может быть произведена покупку. "Продажу Чаши Грааля” так же называют "колокольня", подразумевая то место, где может быть произведена продажа. В общем данная стратегия торговли называется "торговля по Святой чаше Грааля", данная стратегия торговли была предложена Линдой Брэдфорд Рашке, и была представлена в книге "Быстрая торговля на Уолл-стрит”.

Данная стратегия торговли не являются особенно новой на финансовых рынках. Она уже давно широко используется трейдерами, торгующими по тренду с применением Скользящих средних. Основным критерием является осуществление покупки на откате при уже существующем восходящем тренде либо продажи на откатах вверх при уже существующем нисходящем тренде. Важным моментом при использовании данной стратегии, является исключение торговли при боковых движениях. Линда Рашке для определения силы тренда предложила использовать 14-периодный ADX, а так же экспоненциальную Скользящую среднюю с периодом 20 (20 EMA), для определения поддержки и точки входа. Как только ADX начинает повышаться и его значение становится больше 30, и восстанавливается назад к 20-периодной EMA, следует покупать. Этот принцип торговли хорошо работает для определения точек входа как в период восходящих трендов, так и в период нисходящих движений.

В те моменты, как рынок начинает развивать сильный тренд и значение ADX становится больше и равным 30, возвращения при этом к 20-периодной Скользящей средней (EMA) значение цены. И цена при этом встречает на своем пути поддержку при трендах, направленных вверх (восходящих) и сопротивление при трендах, направленных вниз (нисходящих).

Вся суть данной стратегии "Св. чаши Грааля” заключается в том, чтобы войти в направлении возникающего либо уже существующего тренда при помощи откатов. Данный откат так же называют "Восстановлением”.

1) Как только индекс ADX будет повышаться, мы будем искать восстановления к EMA с периодом 20, для нахождения точки входа в рынок.

2) Так как индекс ADX обычно имеет значение более 50, и как только тренд будет близок к своему завершению следует оставаться вне рынка.

3) Следует обращать внимание так же на возникающие "флаги” при уменьшающемся объеме.

2) Так как индекс ADX обычно имеет значение более 50, и как только тренд будет близок к своему завершению следует оставаться вне рынка.

3) Следует обращать внимание так же на возникающие "флаги” при уменьшающемся объеме.

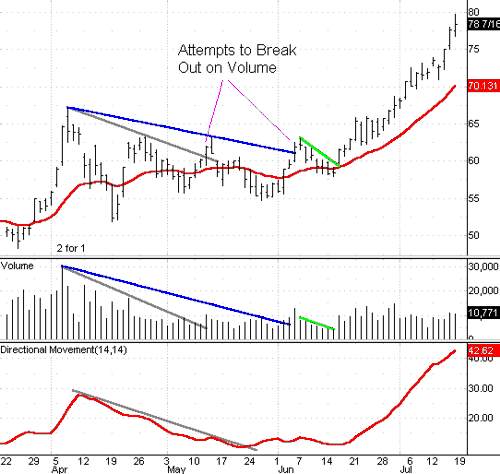

Для закрепления теории по данной стратегии торговли, рассмотрим пример №1:

В данном примере, рассматривая дневной график, начиная от пика 7 апреля, началася процесс консолидации. Прежде всего следует обратить внимание, что объем и ADX так же начали свое снижение, по мере того, как цена на графике формировала графическую фигуру – треугольник. Далее, 12 мая, цена попыталась прорваться выше линии нисходящего тренда (указана линия серым цветом на графике объема). Эта попытка была встречена на следующий день позиуиями на продажу и так же сформировался важный дневной разворот, как только цена прошла выше в течение торгового дня, но закрылась ниже уровня закрытия 12 мая. Трейдеры, которые открыли позиции на прорыве, были полностью сметены, т.к. цена упала снова в границы треугольника, и линия нисходящего тренда была изменена – синяя линия. Далее, 4 июня цена на рынке снова попыталась пробить линию нисходящего тренда на объеме, но следующий торговый день снова встретил эту попытку продажами. Следует обратить внимание, что ADX пошел "боком”, а совсем не вниз, т.к. не было движения вниз, объединенного с движением баров вверх, и этот факт начал оказывать воздействие на вычисление индикатора ADX.

Далее был снова откат к Скользящей средней, при этом были сделаны только "нисходящие” и "внутренние” бары до 15 июня, как только цена находилась в своем самом узком диапазоне с 4 июня. Следует обратить внимание, что объем заключаемых сделок снижался на этом откате, формируя при этом неплохой бычий флаг. Т.к. тестирование поддержки на 20-дневной скользящей средней (EMA) осуществилась, для цены на рынке настал момент истины. 16 июня была сломана линия нисходящего тренда бычьего флага на графике объема. ADX при этом сместился вверх, т.к. начал развиваться тренд вверх только с 3-мя днями снижения, то есть: 22 июня, 7 июля, 13 июля.

У покупающих трейдеров на бычьем флаге были два варианта:

1) агрессивный вариант – он заключался в том, что нужно было выставлять отложенные ордера на покупку выше максимума каждого дня в нисходящем тренде при этом размещая начальный стоп-ордер сразу ниже минимума дня, в тот момент, как только был исполнен ордер.

2) консервативный вариант – он заключался в том, что нужно было выставлять ордера на покупку немного выше максимума первого дня при повышении, то есть, 16 июня. В тот момент, когда ордер на покупку был исполнен, начальный стоп-ордер должен быть размещен сразу ниже минимума 16 июня. Далее трейдеры могли следовать за ценой на рынке, при этом используя для размещения стоп-ордеров метод Даннигана для расчета баров.

1) агрессивный вариант – он заключался в том, что нужно было выставлять отложенные ордера на покупку выше максимума каждого дня в нисходящем тренде при этом размещая начальный стоп-ордер сразу ниже минимума дня, в тот момент, как только был исполнен ордер.

2) консервативный вариант – он заключался в том, что нужно было выставлять ордера на покупку немного выше максимума первого дня при повышении, то есть, 16 июня. В тот момент, когда ордер на покупку был исполнен, начальный стоп-ордер должен быть размещен сразу ниже минимума 16 июня. Далее трейдеры могли следовать за ценой на рынке, при этом используя для размещения стоп-ордеров метод Даннигана для расчета баров.

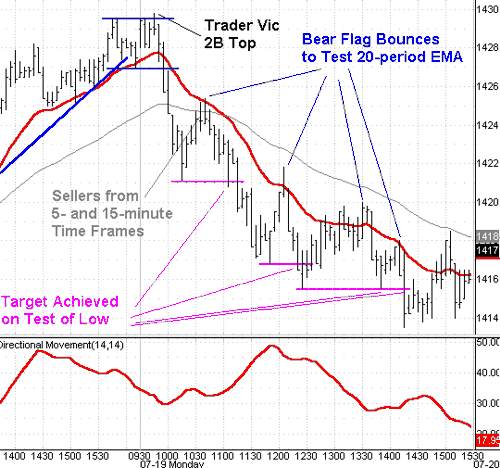

Рассмотрим пример №2:

В данном примере представлен внутри-дневный график очень популярного и довольно ликвидного рыночного инструмента – фьючерсного контракта S&P.

И так утром, 19 июля на графике сентябрьского фьючерса S&P был сделан "2B вершину трейдера Вика” и цена на рынке незамедлительно снизилась четко через 20-периодную скользящую среднюю EMA к отметке 1421 прежде, чем смог восстановиться к ней снова. К тому моменту, как только он достиг 20-периодной скользящей средней EMA на 5-ти минутном графике, продающие трейдеры, которые торгуют как на 5-минутном графике, так и на 15-минутном интервале находились на ценовом уровне 1425, готовые к продажам. Это способствовало установке первой продажи "Св. чаши Грааля”. Трейдеры, предпочитающие агрессивный стиль торговли могут войти в рынок, разместив ордер на продажу под восходящими барами, для открытия позиций на продажу. Другая установка <Св. чаши Грааля> была абсолютно такая же как и первая. 3-я и 4-я установки были намного более сложными. Наша открытая позиция в 3-м случае была бы закрыта по близкому стоп-ордеру, а в 4-м случае торговая позиция даже и не была бы открыта, т.к. была возможность разворота торгового тренда за счет "1-2-3-тестирования трейдера Вика”. Следует обратить внимание, что всякий раз рынок снова падал назад, чтобы протестировать минимум перед толчком после медвежьего флага, где цель для цены и была достигнута. Любое дополнительное движение цены еще приносило дополнительную прибыль для торгующих трейдеров.

И так утром, 19 июля на графике сентябрьского фьючерса S&P был сделан "2B вершину трейдера Вика” и цена на рынке незамедлительно снизилась четко через 20-периодную скользящую среднюю EMA к отметке 1421 прежде, чем смог восстановиться к ней снова. К тому моменту, как только он достиг 20-периодной скользящей средней EMA на 5-ти минутном графике, продающие трейдеры, которые торгуют как на 5-минутном графике, так и на 15-минутном интервале находились на ценовом уровне 1425, готовые к продажам. Это способствовало установке первой продажи "Св. чаши Грааля”. Трейдеры, предпочитающие агрессивный стиль торговли могут войти в рынок, разместив ордер на продажу под восходящими барами, для открытия позиций на продажу. Другая установка <Св. чаши Грааля> была абсолютно такая же как и первая. 3-я и 4-я установки были намного более сложными. Наша открытая позиция в 3-м случае была бы закрыта по близкому стоп-ордеру, а в 4-м случае торговая позиция даже и не была бы открыта, т.к. была возможность разворота торгового тренда за счет "1-2-3-тестирования трейдера Вика”. Следует обратить внимание, что всякий раз рынок снова падал назад, чтобы протестировать минимум перед толчком после медвежьего флага, где цель для цены и была достигнута. Любое дополнительное движение цены еще приносило дополнительную прибыль для торгующих трейдеров.

Рассмотрим пример 3:

В данном примере индекс S&P закрылся на своем минимуме предыдущего торгового дня. На бирже Globex, максимум был 1296.60 с минимумом на 1283.60. Почемо-то многие трейдеры часто рассматривают эти точки как важные уровни поддержки и сопротивления, мы определяем их как "опорные точки” вместе с минимумом предыдущего дня на 1283. Очевидно, что S&P находился в тот момент в нисходящем тренде, но он открылся на следующий день с ГЭПом вверх и сделал три 5-минутные "восходящие” японские свечи (более высокие максимумы и намного более высокие минимумы относительно предыдущей свечи). Мы начали торговый день, проведя горизонтальную линию на 1283, с потенциальной установкой "1-2-3 трейдера Вика”.

Как только тренд достиг уровня сопротивления сверху (максимум на 1296.60 и 20-периодная экспоненциальная Скользящая средняя (EMA) на 1297.44) и не смог пройти выше, сразу появились продающие трейдеры. Как только минимум из 3-ей "восходящей” свечи на 1293.50, которая сформировала белую "падающую звезду” (показана стрелкой на графике) был сломан, это и было сигналом начинать продажи с ожиданием тестирования минимума на важном уровне – 1283. Продажа, согласно стратегии торговли "Святая чаша Грааля”, была выполнена.

Продажи должны были происходить сразу же после преодоления уровня 1293.50 с размещением стоп-ордера на 1295.80 – утренней максимальной цены в ожидании следуюшего тестирования минимума на 1283. Риск при этом составлял бы 2.3 пункта против желаемой доходности в 10 пунктов при тестировании основания – а это дает соотношение прибыли к убытку лучше, чем 4:1!

Затем, индекс S&P сделал "2B” основание (стратегия та же, но в другую сторону) и цена на рынке повысилась к максимуму торгового дня, который был привлечен магнитным эффектом ордеров на покупку.

Затем, индекс S&P сделал "2B” основание (стратегия та же, но в другую сторону) и цена на рынке повысилась к максимуму торгового дня, который был привлечен магнитным эффектом ордеров на покупку.